隨著金融科技時(shí)代的到來,互聯(lián)網(wǎng)模式促使銀行業(yè)轉(zhuǎn)變傳統(tǒng)經(jīng)營(yíng)理念,開始借助電子簽約等科技手段推動(dòng)業(yè)務(wù)轉(zhuǎn)型。

近日,金科創(chuàng)新社發(fā)布《2020銀行業(yè)電子簽約發(fā)展及智能風(fēng)控管理調(diào)研報(bào)告》(以下簡(jiǎn)稱《報(bào)告》)。《報(bào)告》指出,隨著國(guó)家對(duì)互聯(lián)網(wǎng)金融行業(yè)的持續(xù)整頓和P2P行業(yè)的退出,預(yù)計(jì)銀行業(yè)的電子簽約將成為金融行業(yè)的主力軍,國(guó)有大行及股份制銀行已經(jīng)普遍在多個(gè)業(yè)務(wù)領(lǐng)域使用電子簽約,城商行、農(nóng)商行也在快速創(chuàng)新跟進(jìn),利用電子簽約科技實(shí)現(xiàn)業(yè)務(wù)效率和服務(wù)體驗(yàn)的升級(jí),這一領(lǐng)域的電子簽約市場(chǎng)規(guī)模增長(zhǎng)潛力巨大。國(guó)內(nèi)以上上簽電子簽約為代表的第三方電子簽約SaaS平臺(tái)獲得更多銀行客戶認(rèn)可,頭部聚集效應(yīng)明顯。

電子簽約模式將加速滲透城商行、農(nóng)商行

與國(guó)有大行及股份制銀行相比,農(nóng)商行、城商行相對(duì)底子薄弱,一方面地方性銀行業(yè)務(wù)及經(jīng)營(yíng)范圍局限,消費(fèi)端場(chǎng)景、線上獲客能力缺乏,業(yè)務(wù)增速緩慢,另一方面在多數(shù)業(yè)務(wù)審批環(huán)節(jié)依賴人工審批,合規(guī)性不足且用戶體驗(yàn)難以提升,容易造成用戶流失。數(shù)智化轉(zhuǎn)型成為其應(yīng)對(duì)經(jīng)營(yíng)挑戰(zhàn)、增強(qiáng)競(jìng)爭(zhēng)力的關(guān)鍵。

互聯(lián)網(wǎng)金融模式給了城商行、農(nóng)商行一個(gè)彎道超車的大好機(jī)會(huì)。《報(bào)告》指出,采用互聯(lián)網(wǎng)模式開展金融業(yè)務(wù),可以大大降低對(duì)實(shí)體網(wǎng)點(diǎn)分布的依賴,引入以電子簽約平臺(tái)為代表的智能科技正在幫助城商行、農(nóng)商行等再造業(yè)務(wù)流程、提高業(yè)務(wù)效率,有效控制收入成本比的同時(shí),實(shí)現(xiàn)業(yè)務(wù)的快速增長(zhǎng),真正實(shí)現(xiàn)轉(zhuǎn)型的目標(biāo)。基于調(diào)研反饋,超過75%的城商行、農(nóng)商行表示已經(jīng)將電子簽約體系建設(shè)提上議事日程,以適應(yīng)變化的外部環(huán)境,提升客戶體驗(yàn)。

此外,銀行業(yè)目前紙質(zhì)簽約、電子簽章(Ukey)、電子簽約三種簽約方式并存,第三方電子簽約平臺(tái)模式因開發(fā)簡(jiǎn)單、部署便捷、運(yùn)維成本低,且由第三方運(yùn)營(yíng)電子簽約數(shù)據(jù)更能確保簽約的公正性和中立性,更能獲得銀行和客戶認(rèn)可,被認(rèn)為是最理想的解決方案。

上上簽電子簽約賦能城商行、農(nóng)商行數(shù)字化經(jīng)營(yíng)實(shí)踐

《報(bào)告》調(diào)研顯示,電子簽約應(yīng)用場(chǎng)景幾乎覆蓋了銀行大部分主流業(yè)務(wù),如信用卡申請(qǐng)、信用貸款、征信授權(quán)、開卡申領(lǐng)、消費(fèi)分期、投資理財(cái)、收單業(yè)務(wù)等。上上簽電子簽約云平臺(tái)憑借優(yōu)質(zhì)的SaaS解決方案,實(shí)現(xiàn)對(duì)各類銀行簽約業(yè)務(wù)的全生命周期管理和風(fēng)控全覆蓋,提升銀行業(yè)務(wù)效率和用戶體驗(yàn),獲得了大批銀行業(yè)頭部客戶認(rèn)可。

電子簽約幫助城商行打造對(duì)公信貸產(chǎn)品的線上閉環(huán),提升簽約效率。以某城商行為例,為實(shí)現(xiàn)對(duì)公信貸的征信授權(quán)、借貸協(xié)議等多種業(yè)務(wù)類型的無紙化辦理,同時(shí)具備公證處等司法機(jī)關(guān)法律服務(wù)支援,該銀行引入了上上簽電子簽約。企業(yè)客戶登錄該銀行信貸業(yè)務(wù)平臺(tái)遞交貸款申請(qǐng)后,通過上上簽電子簽約平臺(tái)簽署《征信授權(quán)書》和《借款協(xié)議》,線上完成審批流程,簽約和審批效率大大加快;客戶和銀行方均可實(shí)時(shí)查看和下載合同,省去了合同打印和保管成本,同時(shí)上上簽電子簽約平臺(tái)提供CA數(shù)字證書和實(shí)時(shí)公證支持,法律服務(wù)效率大大提高。

農(nóng)商行也通過電子簽約實(shí)現(xiàn)高效簽約和合同智能存管。WH農(nóng)商行引入上上簽電子簽約平臺(tái)后,實(shí)現(xiàn)了用戶在銀行微信公眾號(hào)內(nèi)在線簽署《征信授權(quán)書》,征信查詢時(shí)間縮短到5分鐘內(nèi),信用卡申請(qǐng)流程效率和用戶體驗(yàn)得到大幅提升,同時(shí)所有簽約文件存儲(chǔ)在云端,審核不通過的申請(qǐng)也會(huì)分類備案存檔,方便銀行保存管理。

除了城商行、農(nóng)商行外,民營(yíng)銀行在理財(cái)?shù)葮I(yè)務(wù)中也在使用電子簽約來支持業(yè)務(wù)的靈活化。以CQFM銀行為例。CQFM銀行每天簽約量在萬(wàn)份以上,運(yùn)營(yíng)成本高,亟需提高業(yè)務(wù)效率。上上簽電子簽約SaaS服務(wù)滿足了其對(duì)上線時(shí)間的要求,通過對(duì)接該銀行手機(jī)app和微信公眾號(hào),用戶和銀行得以在線簽署《理財(cái)協(xié)議》,大幅改善了用戶在線理財(cái)購(gòu)買和售后服務(wù)體驗(yàn),所有簽約合約云端存儲(chǔ)管理,降低了運(yùn)營(yíng)成本。與此同時(shí),上上簽平臺(tái)大并發(fā)量為CQFM銀行業(yè)務(wù)的快速增長(zhǎng)提供了有力支持。

《報(bào)告》指出,在城商行、農(nóng)商行等加速擁抱互聯(lián)網(wǎng)、金融服務(wù)線上化的過程中,電子簽約作為前端聯(lián)系用戶的重要環(huán)節(jié),將呈現(xiàn)越來越廣泛的應(yīng)用。上上簽電子簽約平臺(tái)持續(xù)提升SaaS服務(wù)能力,滿足銀行內(nèi)部不同業(yè)務(wù)對(duì)于簽約的差異化需求,獲得更多銀行客戶認(rèn)可,將進(jìn)一步拓展銀行應(yīng)用場(chǎng)景。

文章內(nèi)容僅供閱讀,不構(gòu)成投資建議,請(qǐng)謹(jǐn)慎對(duì)待。投資者據(jù)此操作,風(fēng)險(xiǎn)自擔(dān)。

海報(bào)生成中...

海藝AI的模型系統(tǒng)在國(guó)際市場(chǎng)上廣受好評(píng),目前站內(nèi)累計(jì)模型數(shù)超過80萬(wàn)個(gè),涵蓋寫實(shí)、二次元、插畫、設(shè)計(jì)、攝影、風(fēng)格化圖像等多類型應(yīng)用場(chǎng)景,基本覆蓋所有主流創(chuàng)作風(fēng)格。

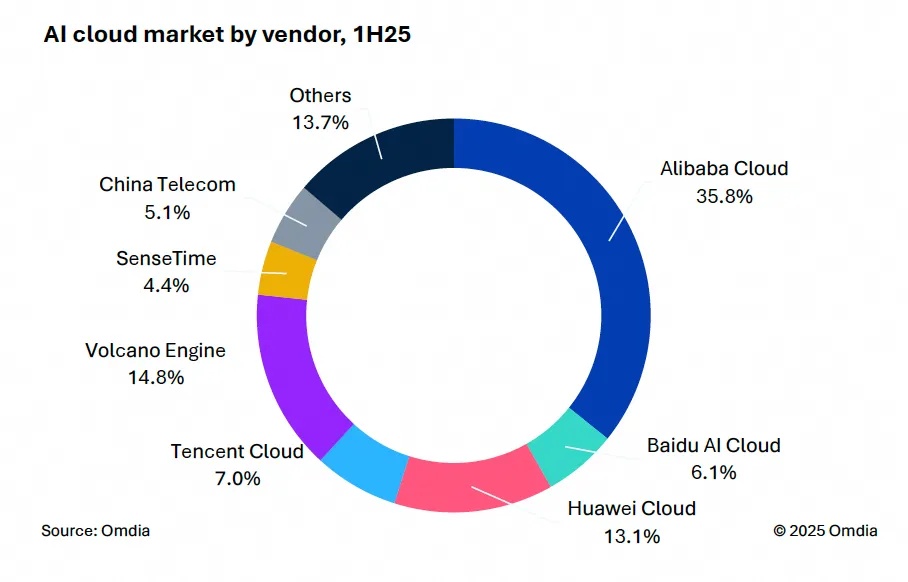

9月9日,國(guó)際權(quán)威市場(chǎng)調(diào)研機(jī)構(gòu)英富曼(Omdia)發(fā)布了《中國(guó)AI云市場(chǎng),1H25》報(bào)告。中國(guó)AI云市場(chǎng)阿里云占比8%位列第一。

9月24日,華為坤靈召開“智能體驗(yàn),一屏到位”華為IdeaHub千行百業(yè)體驗(yàn)官計(jì)劃發(fā)布會(huì)。

IDC今日發(fā)布的《全球智能家居清潔機(jī)器人設(shè)備市場(chǎng)季度跟蹤報(bào)告,2025年第二季度》顯示,上半年全球智能家居清潔機(jī)器人市場(chǎng)出貨1,2萬(wàn)臺(tái),同比增長(zhǎng)33%,顯示出品類強(qiáng)勁的市場(chǎng)需求。